티스토리 뷰

잉여 현금 흐름(Free Cash Flow, FCF)란 회사가 운영을 지원하고 자본 자산을 유지하기 위해 현금 유출을 회계 처리한 후 생성하는 현금을 나타낸다. 수익이나 순이익과 달리 잉여 현금 흐름은 손익계산서(Income Statement)의 비 현금 비용을 제외하고 장비 및 자산에 대한 지출과 대차대조표(Balance Sheet)의 운전 자본 변화를 포함하는 수익성의 척도이기도 하다. 투자자는 FCF를 사용하여 회사의 재무 건전성을 결정할 수 있으며, 이를 통해 기업의 펀더멘털 분석에도 확인할 수 있는 요소가 큰 만큼 중요한 사안이기도 하다. 긍정적인 FCF는 곧 채권자에게 상환되는 회사의 가용 현금과 더불어 투자자들에 대한 배당금 및 이자, 자산 재투자에 따른 주가 이익에도 막대한 영향을 미치기 때문이다. 오늘은 FCF에 대해 알아보고자 한다.

1. 잉여 현금 흐름(Free Cash Flow) 산정 방법

일반적으로 FCF는 아래와 같은 공식을 통해 산정된다.

잉여 현금 흐름 = 영업 현금 흐름(Operating Cash Flow) - CAPEX

* 영업 현금 흐름 = 영업 이익 + 비 현금 변화 - 운전자본의 변화 - 세금

* CAPEX = 자산, 플랜트 및 장비(PPE)의 변화 + 감가상각

영업 현금 흐름은 회사의 정상적인 사업 운영에 의해 생성된 현금의 양을 측정하는 것이며 즉 회사가 제품 및 서비스를 판매하여 생성한 모든 현금을 나타낸다.

반대로 자본 지출(Capital Expenditures, CAPEX)은 회사가 물리적 자산을 유지하거나 구매하는 데 사용한 금액을 보여준다. 여기서 CAPEX는 다시 유지보수 CAPEX와 성장 CAPEX로 구분할 수 있다.

유지보수 CAPEX = 기존 자산에 대한 투자 성장 CAPEX = 성장을 위한 새로운 자산에 대한 투자

어느 기업이 미래 성장에 크게 의존할 때는 성장 CAPEX가 높다는 사실로 인해 잉여 현금 흐름이 감소할 수 있는 것이다. 그렇기 때문에 일부 투자자들은 잉여 현금 흐름을 계산하기 위해 유지보수 CAPEX만 고려하는 것을 선호하기도 한다. 이럴 경우에는 최초 산정된 잉여 현금 흐름 산정 공식이 아래와 같이 변경될 수도 있다.

잉여 현금 흐름 = 영업 현금 흐름 - 유지보수 CAPEX

2. 기업은 잉여 현금 흐름으로 무엇을 할 수 있는가?

어떤 기업이 가진 FCF는 일정 기간 동안 창출한 현금으로, 이 현금을 통해 다른 일을 할 수 있다. 가능한 부분은 아래와 같다.

- 유기적 성장을 위한 재투자

- 빚 갚기

- 인수 및 합병(Mergers and Acquisitions, M&A)

- 배당금 지급

- 자사주 매입

FCF로 무엇을 할 것인지 선택을 뜻하는 자본 배분은 기업 매니지먼트의 가장 중요한 임무 중 하나다. 위와 같이 기업이 할 수 있는 일 중에서 일반적으로 유기적으로 성장을 위해 자체적으로 재투자하는 것이 가장 선호되는 자본 배분 전략 중 하나로 알려진다. 분명 기업은 이를 위해 충분히 성장 기회를 가져야 하고, 이러한 유기적 투자가 가치를 창출할 때만 유기적 성장에 투자하는 것이 합리적이라는 것 또한 중요하게 생각해야 할 사항 중 하나이다.

3. 잉여 현금 흐름 마진

회사의 수익성을 보는 가장 좋은 방법은 FCF 마진을 살펴보는 것이다. 이 지표는 회사의 매출 금액 당 창출할 수 있는 현금의 양을 나타낸다.

FCF 마진 = FCF / 매출(sales)

예를 들어 A 기업의 FCF 마진이 60%라고 한다면 그 기업의 매출 $100당 현금을 $60를 생성하는 것을 의미한다. 이런 의미로 B 기업의 FCF 마진은 3%에 불과하고 두 기업 모두 상장되어 있다면 B 기업보다 A 기업이 더 높은 평가 배수(higher valuation multiple)를 받는 것이 당연한 결과일 것이다.

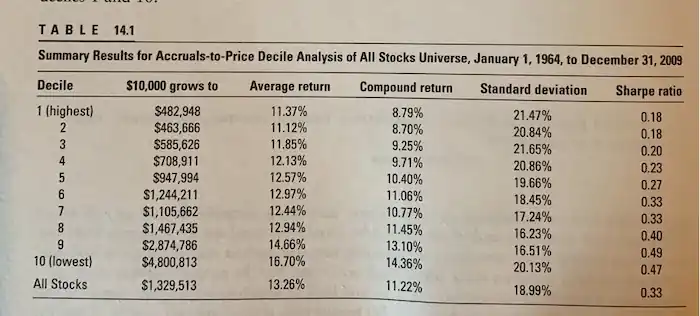

미국의 투자자이자 벤처 캐피털리스트로 현재 오쇼네시 벤처스(O'Shaughnessey Ventures)의 CEO이기도 한 제임스 오쇼네시(James O'Shaughnessey)가 수행한 연구에 따르면 대부분의 수입을 FCF로 전환한 회사는 최소 수익을 FCF로 전환한 회사보다 연간 18% 더 높은 투자 성과를 보인 것으로 나타났다. 그렇기 때문에 투자에 있어서 회사의 FCF 마진에도 관심을 가져야 할 것으로 생각된다. 아래 그림은 우리나라에서는 '월가의 퀀트 투자 바이블'이란 제목으로 번역판이 출시되어 있으니 관심이 있으신 분은 참조하시길 바란다.

4. FCF는 순이익과는 다른 개념

당기 수익(Earnings)이라는 말의 정의는 사실 해당 기업이 어떻게 정의하고 장부를 꾸리기에 따라 달라질 수 있지만 현금은 있는 그대로의 사실(fact)이다. 그렇기 때문에 어떤 투자자들은 회사의 수입과 함께 잉여 현금 흐름을 꼭 살펴본다. 수익은 회계 지표로도 쓰이지만 FCF는 특정 기간 동안 실제로 회사에 들어오고 떠난 돈을 보기 때문이다. 즉, 회사의 순이익(Net income)에는 많은 비 현금 항목이 포함되어 있지만 FCF는 효과적으로 사업에 들어오고 나가는 현금만을 바라본다.

순이익(Net income) = 총수익(Total revenue) - 총비용(Total expenses)

회사의 순이익에서 FCF로 이동하려면 다음과 같이 조정이 필요하다.

FCF = 순이익 + 감가상각/상각 - 운전 자본의 변화(change in working capital) - CAPEX

이로 인해 일반적으로 FCF는 회사의 수익에 비해 더 나은 지표로도 볼 수 있는데, 이는 이 지표는 조작하기가 어렵기 때문이기도 하다.

5. FCF 변환

우량 기업은 대부분의 수입을 FCF로 전환한다고 알려진다. 전환 방법은 아래와 같이 알려진다.

FCF 전환(Conversion) = 잉여 현금 흐름(FCF) / 당기순이익(Net earnings)

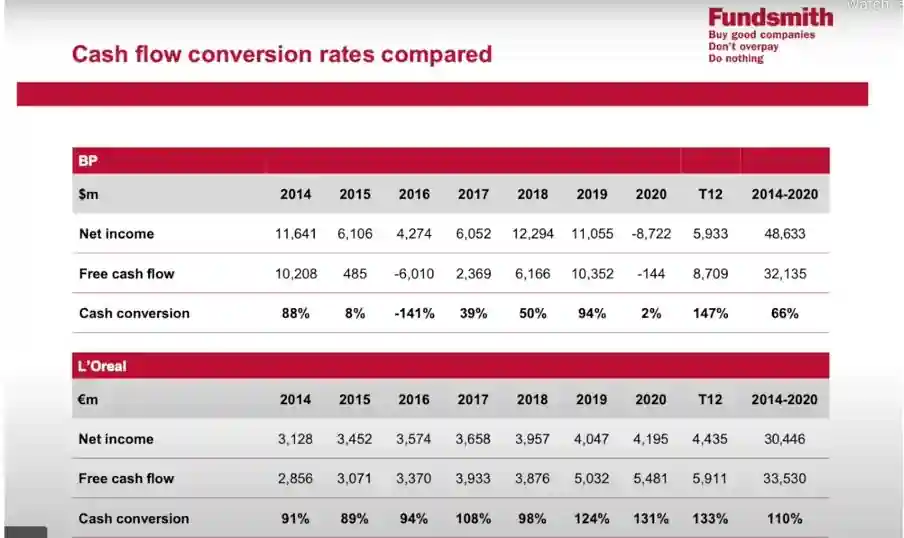

FCF와 회사의 당기순이익 사이에 큰 투자자로서 의심이 필요하다. 이는 회사의 수익 품질이 낮다는 의미이기도 하기 때문이다. 아래 그림은 화장품으로 유명한 로레알(L'Oreal)과 영국 최대이자 세계 2위의 석유 회사인 British Petroleum(BP)의 현금 흐름 전환율이다. 어느 회사가 견고하고 우수한지 알 수 있는 대목이다.

6. FCF 수익률

회사의 FCF 수익률은 회사가 벌 것으로 예상되는 주당 잉여 현금 흐름을 주당 시장 가치와 비교하는 재무 지급 능력 비율이다. 일반적으로 비율이 낮을수록 투자자가 회사에 돈을 투자하지만 그 대가로 좋은 수익을 얻지 못하기 때문에 회사가 투자로서 덜 매력적이라는 것을 나타낸다. 반대로 높은 FCF 수익률은 회사가 배당금 지급을 포함하여 부채 및 기타 의무를 쉽게 충족하기에 충분한 현금을 창출하고 있음을 의미한다.

FCF 수익률(yield) = 주당 FCF / 주가(stock price)

일부 투자자는 CAPEX는 제외하지만 기업이 계속 운영하기 위해 발생하는 기타 지속적인 비용을 고려하는 무료 현금 흐름을 주주가 기업 소유로부터 받는 수익을 보다 정확하게 표현한 것으로 간주한다. 이러한 이유로 그들은 이익 수익률(earnings yield) 보다 평가 지표로 FCF 수익률을 사용을 선호한다.

7. 주식 기반 보상에 주의가 필요

빅 테크 등 많은 기술 회사가 인재를 유치하고 유지하기 위해 직원에게 많은 주식 기반 보상 혜택(Stock-based compensations)을 제공 중에 있다. 투자자에게 주식 기반 보상은 기존 주주를 희석시키는 비용이다. 따라서 주식 기반 보상을 제외한 주당 FCF를 항상 살펴봐야 회사에 대한 보다 안정적이고 보수적인 시각을 얻을 수 있을 것이다. 따라서 FCF는 아래와 같이 산정 방법이 추가될 수 있다.

FCF = 영업 현금 흐름 - CAPEX - 주식 기반 보상

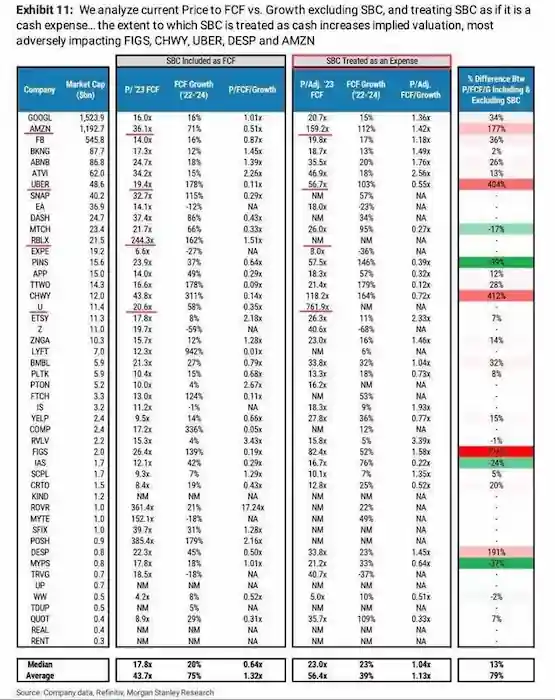

예를 들어 아래 그림과 같이 아마존의 경우 2023년의 예상 FCF를 기반으로 한 FCF의 가격은 36.1이다. 그러나 주식 기반 보상을 비용으로 처리하면 FCF에 대한 가격이 159.2로 증가한다. 이것은 어마어마한 차이이며, 주식 기반 보상을 제외해야 하는 이유를 강조하게 되는 것이다.

8. 예상 수익률(Expected return)

투자자로서 예상되는 수익을 계산하기 위해 다음의 경험 법칙을 사용할 수 있다.

연간 기대 수익률 = 주당 FCF 성장률 + 환매 수익률(buyback yield) +/- 사업의 멀티 확장(수축)

주주수익률 = 배당수익률 + 환매수익률

예를 들어 C라는 회사가 있다. 이 회사는 향후 13년 동안 연간 5%의 주당 FCF를 성장시킬 수 있을 것으로 추정된다. 배당 수익률은 0.9%이며 발행 주식은 향 후 몇 년 동안 일정하게 유지될 것으로 추정한다. 또한 FCF 수익률 4.2%는 해당 기업의 사업 확장이나 축소가 발생하지 않아도 적정한 수준이라고 가정한다면 C 회사에 대한 예상 연간 수익률은 다음과 같다.

C 기업의 연간 기대 수익률 = 13% + 0.9% + 0% = 13.9%

이상 오늘은 여기까지다. 모두들 성투하시길!!

자료 출처:

https://qualitycompounding.substack.com/p/what-you-need-to-know-about-free