티스토리 뷰

요즘 같은 하락장의 시기에, 소위 FAANG(Facebook, Apple, Amazon, Netflix, Google의 앞글자를 띈 합성어)으로 위력을 떨쳤던 미국의 빅 테크마저 위용을 잃고 있다. 이러한 시기에 큰 변동성이 두려운 사람이라면 리스크를 최대한 줄여보고 싶을 것이다. 그렇다면 어떻게 하면 리스크를 관리할 수 있을까? (물론 리스크를 완전히 없앨 순 없다. 주식을 투자한다면..) 전체 주식이 어우러져 움직이는 지수 추종 주식상품을 알아보자.

인덱스 펀드의 최고의 장점은 낮은 변동성, 즉 낮은 MDD(Maximum Drawdown)가 아닐까 한다. 특히 요즘 같은 보기 드문 하락장의 경우 작년 고점 대비 -30%에서 많게는 -70% 가까이 떨어지는 종목들이 대다수일 거다. 이러한 최대 낙폭 차는 겪어보지 못하면 말로 형용할 수 없는 큰 고통일 수밖에 없다. 때문에 최근 들어 주식 시장을 떠나는 사람이 많아졌을 것이고 이러한 변동성에 대한 리스크를 줄이고자 변동성이 낮은 상품군에 눈을 많이들 돌리고 있을 것이다.

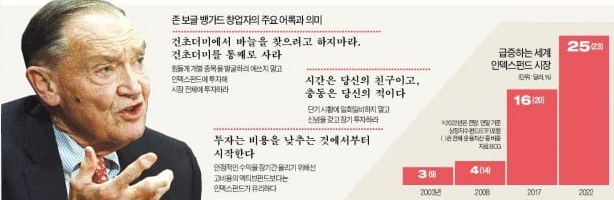

모든 주식을 소유하라 – 존 보글(John C. Bogle)

‘모든 주식을 소유하라’라는 명언을 남긴 존 보글은 뱅가드 그룹(Vanguard Group)의 설립자이자 CEO였으며 최초의 인덱스 펀드(Index Fund)를 만든 주식계 거장이다. 그는 고객들이 가능성 있는 주식을 발굴하기 위해 엄청난 에너지와 함께(그가 주로 주식시장에 있을 시기에는 개별주식보다는 펀드매니저들에 의해 만들어진 액티브 펀드가 주를 이뤘으리라 생각된다) 손익과 무관하게 수수료를 부담하고 있다는 것을 깨닫고 지금의 인덱스 펀드를 세상에 선 보였기 때문이다.

여기서 인덱스 펀드와 액티브 펀드(Active Fund)란 무엇인지 간략하게 알아보면 아래와 같다.

- 인덱스 펀드: 대표주가지수를 구성하는 종목들로 펀드를 구성해 그 지수가 오르는 만큼의 수익을 추구하는 펀드로서 Nasdaq, S&P500 등 주요 지수 복제가 목적

- 액티브 펀드: 주식시장의 성과를 초과하는 수익률을 내는 것을 목표로 펀드매니저들의 능력이 펀드의 성과에 좌우되며, 이에 따라 판매수수료, 보수, 거래비용이 인덱스 펀드에 비해 높다. 대표적으로는 전설의 투자자 피터 린치의 마젤란 펀드가 이에 속한다.

존 보글의 인덱스 펀드는 2012년 한 해, 투자자들에게 되돌아간 수수료가 무려 240억 달러에 달하며 이는 그가 고객이 보다 높은 수익을 돌려받을 수 있도록 회사에 광고를 전혀 하지 않고 이면지를 사용하는 등의 내부 비용 절감을 통해 이뤄진 성과라서 이를 통해 월스트리트의 성인으로도 불린다. 고인은 2019년 1월 16일 별세하셨다.

국내 투자자는 미국 내 은행 계좌가 있고 지인이 없는 한 미국의 유명 펀드매니저의 펀드 상품을 투자할 수 없는 실정이다. 그리하여 우리는 국내 증권사의 해외투자 가능 상장된 상품에 직투를 해야 하는 입장이기에 ‘ETF’를 통해 투자가 가능하다. 존 보글은 생전에 잦은 매매의 유혹을 경계한다면 투자 종목 선정 안목이 부족한 개개인의 투자자에게는 ETF는 최고의 선택이라고도 언급했다.

여기서 ETF란, Exchange Traded Fund의 약자로서 우리말로 하면 상장지수펀드 또는 상장 개방형 펀드 정도로 해석할 수 있다. 주로 주가 지수나 채권 지수 등 특정 지수를 추종하여 거래소에 상장되어 거래되는 펀드이다. 존 보글의 인덱스 펀드가 그 모태라고 할 수 있다. 초기에는 주요 지수를 추종하는 것을 시작으로 최근에는 채권, 원자재, 통화, 레버리지 등의 다양한 자산 또는 전략을 담은 상품들로 발전되었다. 심지어 일부 특정 기업을 포트폴리오로 담아 운용되는 ETF 상품군도 있다.

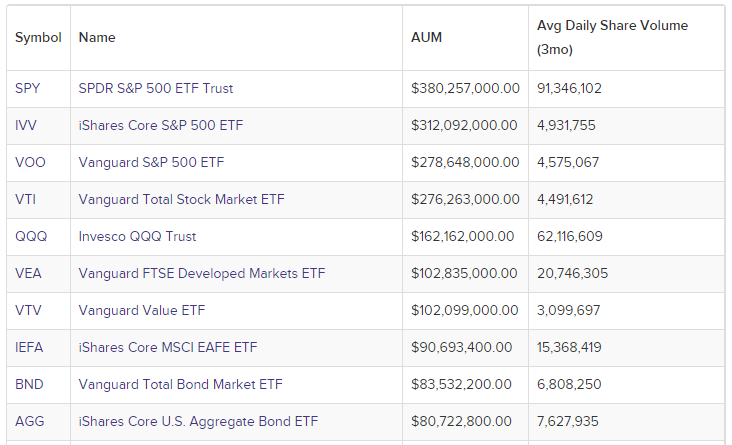

그렇다면 투자자에게 가장 인기 있는 ETF는 무엇이 있을까? 필자가 생각하는(혹은 누구나 동의할 수 있는) 미국 ETF 중 맘 편히(?) 투자할 수 있는 대표 ETF는 아래와 같이 뽑을 수 있을 것으로 보인다.

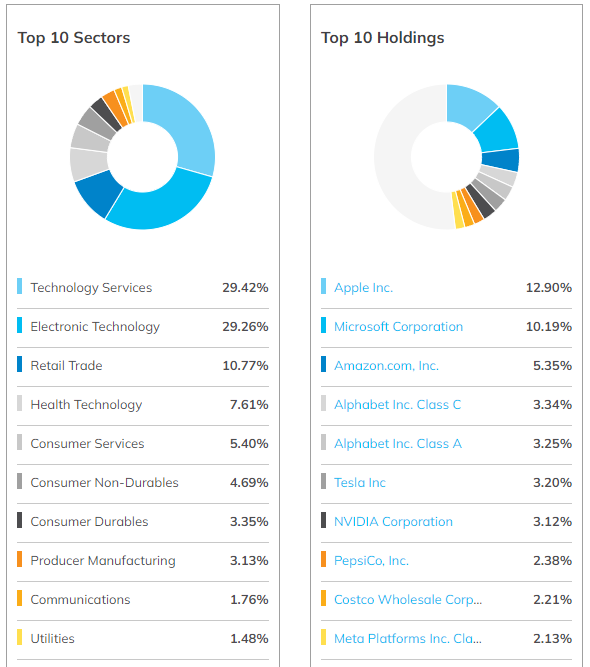

1. S&P500 지수 대표 추종 ETF ‘SPDR S&P 500 ETF Trust’ (Standard & Poor’s Depository Receipts)

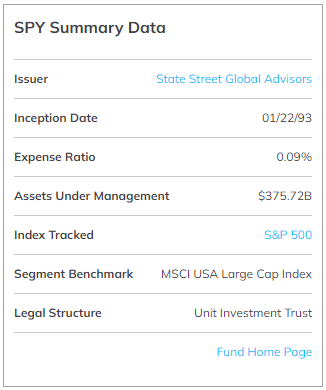

- 티커: SPY

- 특징: 1993년 1월 22일 처음 설정되어 사실상 세계 최초의 ETF 이자 미국의 대표 ETF. 운용보수는 0.09%로 일반 펀드보단 저렴하지만 다른 S&P500 ETF 보다 비싼 편. 시총은 무려 $375.72B로 미국 내 ETF 1위 규모다. 2022년 12월 5일 환율로 환산하면 대략 486조 원.

- 운용사: SSGA(State Street Global Advisors)

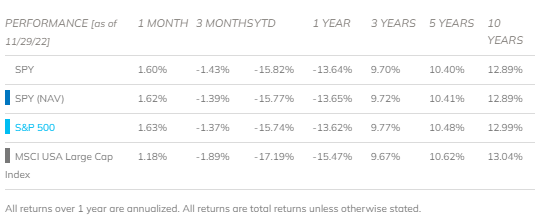

- 연평균 수익: 지난 10년 기준 12.89%

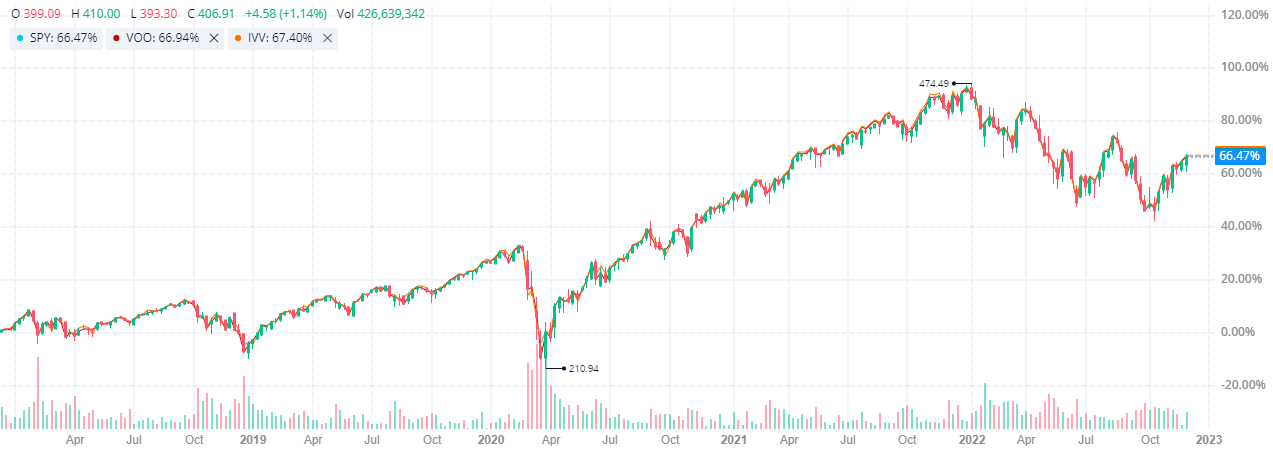

- SPDR을 필두로 Vanguard의 ‘VOO’, 블랙록의 ‘IVV’ 등의 대체제 상품도 있다. S&P500을 추종하는 ETF 로서 유일한 다른 점은 운용보수에서 VOO, IVV 가 다소 저렴하다(연 0.03%)

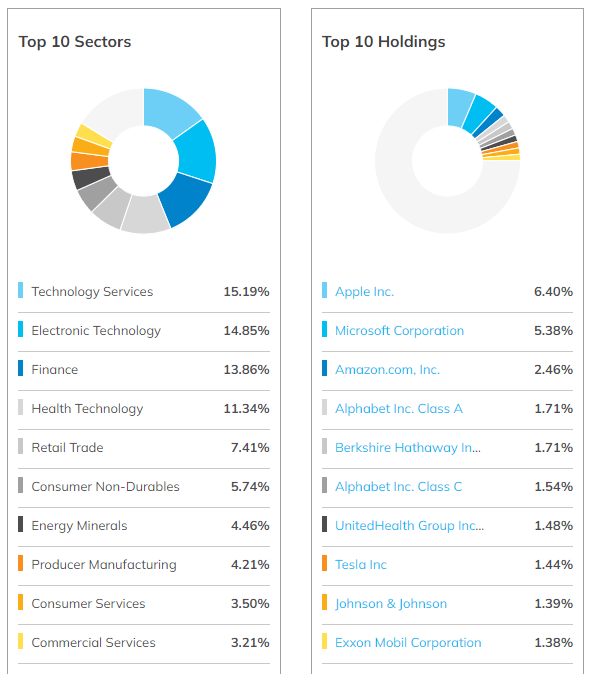

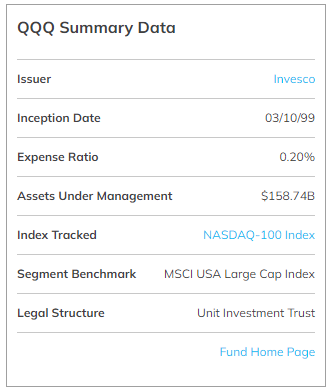

2. NASDAQ 지수 대표 추종 ETF ‘Invesco QQQ Trust’ (나스닥 상장 주식 중 금융주를 제외한 상위 100개 기업 시가총액 가중 지수 추적)

- 티커: QQQ

- 특징: 1999년 3월 10일 상장되어 9.11 테러, IT 버블과 2008년 리먼 사태를 겪은 ETF 다. 운용보수는 0.2%로 미국 내 상장된 ETF 대비 상당히 높은 편이며 미국 ETF 시총 5위의 대형 ETF이다. 시총 규모는 $158.74B. 2022년 12월 5일 환율로 환산하면 대략 205조 원의 규모다.

- 운용사: Invesco

- 연평균 수익: 지난 10년 기준 16.71%

Largest ETFs: Top 100 ETFs By Assets (etfdb.com)

Largest ETFs: Top 100 ETFs By Assets

etfdb.com

이상 미국을 대표하는 지수인 S&P500 및 NASDAQ의 대표 ETF를 알아보았다. 운용적인 측면에서도 그렇고 ETF 종목 군들에서도 그렇고 모두 미국이 망하지 않는 한, 주식시장이 건재하는 한 절대 없어질 것 같지 않은 안정감을 느낄 수 있다. 실제 투자의 대가 워런 버핏도 절대로 미국에 반대로 베팅하지 말라는 명언과 함께 S&P500을 추종하는 인덱스 펀드를 강하게 추천하기도 했다. 그렇다면 이 대가마저도 강한 끌림을 가지게 하는 이유는 무엇일까? 아마 버핏까지는 아니더라도 큰 자산을 보유한 사람이라면 정말이지 끔찍할 정도의 미친 변동성은 싫어할 것이 자명하다. 내 자산이 수억에서 수십억으로 변동치는 상황을 어느 누가 좋아할까? 이러한 이유는 다음과 같은 결과를 통해서 어느 정도 수긍할 수 있지 않을까 한다.

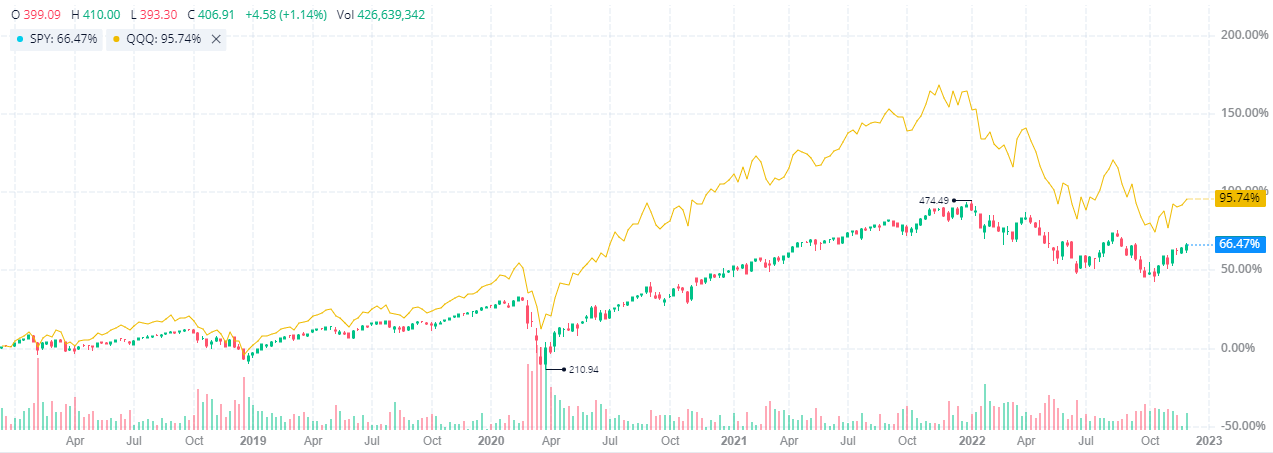

그림 10은 지난 5년간 SPY와 QQQ의 주가 비교 차트이다. 물론 5년간의 그간의 상승장에서는 QQQ가 SPY 보다 큰 수익률을 보았음을 알 수 있다. 그러나 최근의 1년간의 하락장에서는 차트에서 보듯이 변동성이 상당히 큼을 알 수 있다. 이를 좀 더 디테일하게 살펴보면 아래 그림 11과 같다.

종목별 내역(주식 TOP50) | SEIBro

SEIBro

seibro.or.kr

그림 11은 위 ETF 및 한국에서 보유 금액 최고 1,2,3위인 테슬라, 애플, 엔비디아를 같이 넣어서 비교한 차트이다. (7위는 QQQ, 9위가 SPY다.) SPY는 역대급 하락장이라고 불린 올해 -13.83%를 기록한 반면 QQQ는 -26.81% 를 기록하며 약 2배 가까이 더 하락한 것을 볼 수 있다. 개별주 중에선 애플이 그나마 선방했고(-18.32%) 테슬라(-51.28%)와 엔비디아(-43.92%)는 반토막 가량 떨어졌다.

이처럼 하락장에선 변동성이 크지 않은 ETF를 통해 맘 편히 장기투자를 고려해 보는 것도 하나의 전략이 되지 않을까 생각한다. 이를 이용해서 MDD를 더 줄이는 전략도 있지 않을까? 생각하면서 오늘 글을 마치고자 한다. 모두들 성투하시길!