티스토리 뷰

아주 오래된 일이다. 지난 1997년 뉴욕 시에서 열린 만찬에서 지금 이 시대에 가장 영향력 있는 인물이 된 두 거물들의 대화가 아래와 같이 있었다고 전해진다. 아마존 닷컴의 설립자이자 지금의 아마존을 이끌어낸 이제는 전 CEO인 제프 베조스(Jeff Bezos)가 투자의 대가 중의 대가 워런 버핏(Warren Buffett)에게 질문을 한 것이다. 물론 워런 버핏의 버크셔 해서웨이는 오늘 큰 주제인 헤지 펀드는 아니다.

"당신의 투자 이론은 매우 간단합니다. (그 당시) 이로 인해 세계에서 두 번째로 부유한 사람이 되었는데 왜 모두가 당신을 따라 하지 않습니까?"

그에 대한 워런 버핏의 답은 이러하다.

"아무도 천천히 부자가 되고 싶어 하지 않기 때문입니다."

전설적인 투자자는 종종 무한한 자원을 가지고 있으며 고객을 위해 최선의 결정을 내리기 위해 많은 시간을 보내기도 한다고 알려진다. 그들의 시간 범위와 철학이 우리들의 접근 방식과 일치하는 한 그들은 우리들의 시간을 절약하고 현명한 선택의 길로 인도할 수 있을 수 있을 것이다. 이러한 관점에서 헤지 펀드(Hedge Fund)는 가용 금액 범위가 수십억 달러를 초과하고 정교한 투자 전략에 접근할 수 있는 이들은 먹이 사슬의 최상위 포지션에 위치하고 있다. 매 분기마다 이들이 무엇을 사고팔았는지를 살펴보면서 우리는 금융 거물들이 집중하는 부문과 특정 주식에 대한 이해를 높일 수 있을 것으로 전망된다. 따라서 오늘은 올해 1분기 거대 헤지 펀드들의 매수 종목을 살펴보고 투자 전략과 우리들의 선택할 수 있는 부분에 대해 살펴보고자 한다.

1. Form 13F의 몇 가지 제한 사항

분기별로 운용 자산이 1억 달러를 넘어서게 되면 펀드 매니저는 Form 13F 서류의 일환으로 45일 이내에 포트폴리오를 공개해야 한다. 보고서에는 분기 동안 구매 또는 판매한 항목이 포함되어 있어 개인 투자자들이 종종 이 부분을 바탕으로 투자를 진행하고 있는 것으로 전해지고 있다.

Form 13F -Reports Filed by Institutional Investment Managers | Investor.gov

Form 13F -Reports Filed by Institutional Investment Managers

www.investor.gov

그러나 아래와 같이 몇 가지의 제한 사항 또한 존재한다.

- Form 13F는 소규모 펀드 또는 1억 달러 미만의 개인 투자자의 활동에 대한 정보는 제공하지 않는다.

- Form 13F는 매 분기 종류 후 45일 후에 분기별로 제출된다. 따라서 서류의 정보가 현재 각 펀드들의 현재 보유량을 반영하지 않거나 정보가 오래되었을 수 있음을 의미한다.

- 모든 자산이 Form 13F에 공개되어야 하는 것은 아니다. 본 서류에는 채권, 금융 상품 또는 외국 주식이 아닌 미국 거래소에서만 거래되는 주식만 포함된다. 이는 헤지 펀드들이 보유한 다양한 포트폴리오 전체가 공개되지 않을 수 있음을 의미한다.

- Form 13F는 롱 포지션은 공개하지만 숏 포지션 및 헤지 펀드들의 현금 보유에 대한 정보는 공개되지 않는다. 이는 숏 포지션이 종종 다른 투자에 대한 헤지 역할을 하기 때문에 펀드 전략에 대한 왜곡된 관점을 제공할 수도 있다. 롱 포지션은 숏 포지션에 대한 헤지가 될 수도 있다.

위와 같은 제한 사항 때문에 Form 13F는 추세를 관찰하고 대규모 기관 투자자의 전략에 대한 통찰만 얻는 데 유요한 도구가 될 수 있을 뿐, 그들이 하는 일과 밝히지 않은 일에 대한 명확한 이해가 함께 동반되어야 한다.

2. 헤지 펀드들의 전략(Strategies)

헤지 펀드들의 제1의 목표는 당연하게도 높은 수익 달성이다. 이를 위해 그들은 정교하고 다양한 투자 전략을 사용하는 것으로 알려진다. 아래는 그들의 매수 전략에 지대한 영향을 미치는 요소로 알려진다.

- 시장 상황(Market Conditions): 현시점에서의 경제 동향은 헤지 펀드가 성장을 활용하기 위해 롱 포지션을 택할지, 경기 침체기에 공매도 및 기타 방어 전략에 의존할지를 결정할 수 있다.

- 섹터 동향(Sector Trends): 산업별 트렌드는 특정 섹터의 강세와 더불어 구매 활동에 박차를 가할 수 있을 것이며, 특히 이러한 섹터가 소비자 행동의 변화나 때로는 법률적인 변화로 인해 이익을 얻을 것으로 예상되는 경우에 더더욱 드러나는 모습일 것이다.

- 회사의 펀더멘털(Fundamentals): 당연하게도 많은 투자자들과 마찬가지로 헤지 펀드들 역시 강력한 수익 성장과 강력한 현금 흐름 및 건전한 매니지먼트를 표방하는 기업 건전성 지표에 세심한 주의를 기울인다.

- 거시 경제 요인(Macro-Economic Factors): 금리, 인플레이션, 지정학적 문제 및 정책 변화와 같은 더 큰 경제 추세는 투자 수익에 막대한 영향을 미칠 수 있기에 주요한 관점 중 하나다.

- 정량적 모델(Quantitative Models): 많은 헤지 펀드들은 독점적인 정량적 모델을 사용하여 보다 전통적인 분석에서 놓칠 수 있는 잠재적인 투자 기회를 식별하는 것으로 알려진다.

- 위험 관리(Risk Management): 다양한 자산군, 부문 및 지역에 걸쳐 투자를 다양화하는 것을 의미한다.

- 투자자 심리(Investor Sentiment): 헤지 펀드는 뉴스 이벤트에 대한 과잉 반응을 이용하여 부정적인 감정으로 인해 저평가될 때 주식을 매수하고 과도한 낙관론으로 인해 고평가 될 때 매도한다. 대중의 심리와 다르게 움직인다는 뜻이다.

그러나 그럼에도 불구하고 헤지 펀드가 위험에 노출되어 있지 않다는 의미는 아니다. 그들의 수익률이 시장 대표 지수 ETF보다도 낮았다는 것이 확인되었기 때문이다. 이를 확인하기 위해 역시나 최고의 지표이자 대표 지수 ETF인 S&P500 Index와 확인하는 것이 가장 현명한 방법 중 하나다. 지난 10년 동안 가장 규모가 크고 가장 정교한 헤지 펀드를 따르는 Global X Guru ETF(GURU)는 S&P500 Index 추종 ETF인 SPY에 비해 훨씬 낮은 성과를 보인 것이다.

헤지 펀드들에게는 전통적인 '2 and 20'이라는 법칙이 존재한다고 한다. 이는 총 자산 가치의 2%는 운용 수수료로, 수익의 20%는 성과 수수료를 의미한다. 즉, 수익성도 낮은데 각종 수수료를 더 챙겨간다는 것을 의미하므로 개인 투자자에게는 엄청나게 불리한 운용 방식이다. 이들을 수익성에 더 고려한다면 SPY와의 격차는 더 벌어질 수 있을 것이다. 따라서 이러한 전략과 관련 비용을 이해하는 것 역시도 헤지 펀드 활동과 투자 전략과의 관련성을 고려할 때 매우 중요한 요소 중 하나로 기억해야 할 것이다.

3. 올해 1분기 헤지 펀드들이 선택한 최고 보유 및 매수 종목

지난 2020년 세계적 전염병과 그에 따른 시장 붕괴 이전, TipRanks에 따른 20개의 최고 실적을 가진 헤지 펀드들의 목록을 토대로 이들이 올해 1분기에 택한 종목들은 아래와 같다. S&P500 지수 내에 기술 및 통신, 서비스 기업들이 60%를 차지하고 있음에 따라 헤지 펀드들이 선택한 목록 역시도 이러한 부분들이 잘 드러나 있는 상황이다. 아래 기업명은 티커로 나타나 있기 때문에 판별하기 어려울 수는 있겠지만, 목록은 대부분 조금이라도 미국 주식에 관심이 있거나 제품들을 사용하는 소비자라면 쉽게 알 수 있는 기업들이 다수 포진되어 있다.

1) 2023년 1분기 기준 상위 헤지 펀드 20개 사들이 가장 오래 보유하고 있는 종목 Top 5

이들의 포트폴리오에는 5가지 특징이 존재한다.

- 구글, 아마존 및 마이크로소프트로 대변되는 하이퍼스케일러(대규모 데이터센터를 운용하는 클라우드 서비스 기업을 칭하는 용어)

- AMD, 엔비이다와 같은 반도체 기업

- META, 넷플릭스 및 우버와 같은 앱 기반 구독 플랫폼 기업

- 마스터카드, 비자와 같은 카드 및 금융 지불 전문 회사

- 테슬라로 대표되는 EV 회사(사실 테슬라 역시 현시점에서 대표 사업은 EV지만 향후 미래를 봤을 때는 고성장 우량주 기업으로 분류되어야 하는 게 맞는 것 같다.)

2) 2023년 1월~5월 상위 헤지 펀드 20개 사들이 가장 많이 매수한 종목 Top 5

올해 5개월 동안 상위 20개의 헤지 펀드 사들이 선택한 종목은 아래와 같다.

이 목록에서도 크게 5가지의 특징이 존재한다.

- 보유 종목과 동일하게 구글, 아마존 및 마이크로소프트로 대변되는 하이퍼스케일러

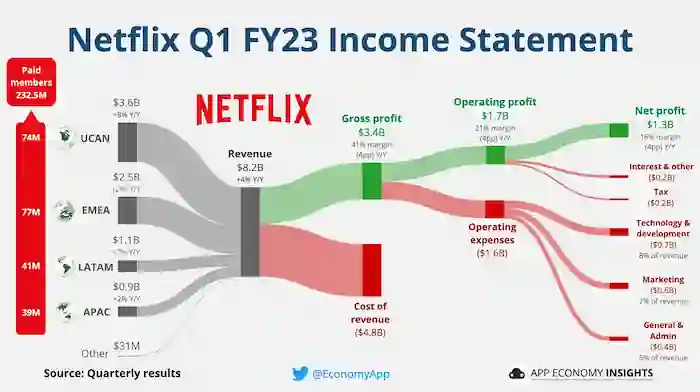

- 앱 기반 구독 플랫폼 기업(DUOL이 새로이 추가된 모습)

- 애플, 엔비디아로 대표되는 빅 테크 기업

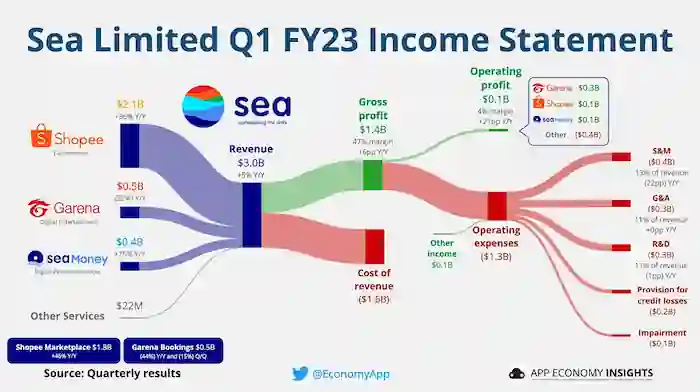

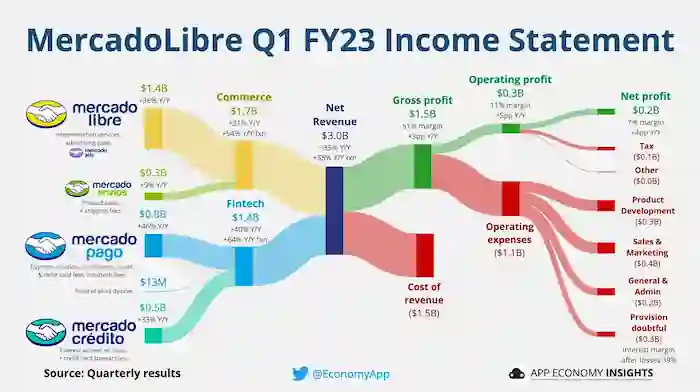

- 전자 상거래 플랫폼 기업(MELI, SE 등)

- 클라우드 기반의 고객관계관리 소프트웨어 전문 기업인 세일즈포스(티커조차 CRM이다. CRM은 Customer Relationship Management의 약자로도 쓰임)

특히 하이퍼스케일러 기업 등 주목할 만한 회사들이 눈에 띈다.

- 하이퍼스케일러(Hyperscalers): 아마존, 마이크로소프트, 구글 이 3개의 기업은 전 세계 클라우드 시장을 장악하고 있는 회사들이다. 이로 인해 정기적으로 목록의 최상위에 오를 수밖에 없을 것이다. 특히나 이번 분기에서는 Chat GPT로 대변되는 AI의 발전과 더불어 무려 5개의 펀드가 마이크로소프트와 구글을 상위 5개 구매 목록에 선정한 것이 눈에 띄는 부분이다.

- META: 지난 4분기 실적 발표에서 마크 주커버그가 '효율성의 해'를 강조했는데, 이 역시 5개의 펀드가 상위 구매 순위 목록에 META를 추가시켰다.

- 글로벌 전자 상거래: 미국 이외의 지역에 기반을 두고 신흥 시장에 대한 마켓을 담당하고 있는 Sea Limited 및 MercadoLibre가 펀드들로부터 인기를 끌고 있다.

- 애플: 어려운 매크로 환경 속에서도 기록적인 수익을 달성한 애플이 다시 펀드들로부터 선택되었다.

- 엔비디아: Chat GPT의 광풍 속에 AI 시장의 호황으로 AI 칩 분야의 강자인 엔비디아의 매출도 크게 늘어났다. 이로 인해 장기 전망에 대한 희망으로 펀드들에게 선택된 것으로 보인다.

4. 사례 연구(Case studies)

헤지 펀드가 선택한 종목 중에는 주가가 최고점 대비 80% 이상 떨어진 종목도 존재한다. 이들이 특정 주식에 투자하게 된 특정 요인들에 대해 살펴보고자 한다.

1) Sea Limited(SE)

이들이 그 대상이다. 주가가 최고점 대비 80%나 떨어진 이 기업을 많은 헤지 펀드사가 선택한 것이다. 이 회사의 게임 부문인 Garena는 인기 모바일 게임인 Free Fire의 출시로 인해 지난 세계적 전염병 기간 동안 급증한 후 몰락을 경험한 것이다. 이러한 부분들이 전자상거래(Shopee)와 핀테크(SeeMoney)와 같은 타 사업체에도 자금을 지원하기에 회사 전체를 어렵게 만든 것이다. 그러나 경영진이 다시 모든 부분에서 비용 효율성과 수익성에 초점을 맞추고 있기에 단기 매출 성장 둔화에도 불구하고 신흥 시장의 상승 잠재력을 바탕으로 펀드 사들에게 선택된 것으로 풀이된다.

2) MercadoLibre(MELI)

이 기업은 라틴 아메리카의 핀테크 및 전자 상거래 대기업으로 알려진다. 지난 전염병 기간 동안 인상적으로 세 자릿수 성장을 일궈냈음에도 최근까지 높은 매출 성장률(전년 대비 +58%)을 유지하고 있으며 급속한 확장을 통해 수익을 내고 있는 것으로 알려진다.

3) 넷플릭스

한 때 FAAMANG의 일환으로 미국 주식을 주도했었던 넷플릭스가 다시 투자자들 사이에서 호의를 가지기 시작했다. 전염병 기간 동안 급속한 상승세를 타다가 2분기 연속 유료 가입자 수가 감소하면서 유명 헤지 펀드 매니저이기도 한 Pershing Square의 빌 아크만(Bill Ackman)이 주식을 매각함과 동시에 주가가 폭락하게 되었지만, 최근 새로운 광고 요금제 이용자가 6개월 만에 500만 명에 달할 정도로 다시 상승세를 타기 시작했고 최근에 유료 공유를 도입하면서 회원당 평균 수익을 향상할 수 있는 전망에 따라 펀드 사들의 선택을 받은 것으로 풀이된다.

5. 개인투자자에 대한 시사점

헤지 펀드의 주식 매수는 개인투자자에게 정보를 제공할 수 있는 여력이 충분하다. 개인투자자는 시장 동향 및 저평가된 주식과 함께 잠재적으로 수익성 있는 투자 기회에 대한 힌트를 얻을 수 있는 것이다. 그러나 무조건적으로 수용해서는 절대 안 될 것이다. 알게 된 정보를 바탕으로 신중하게 그리고 투자 전략 및 위험 허용 범위의 맥락에서 철저하게 검증하는 것이 중요하다. 이에 대한 몇 가지 주요 내용은 아래와 같다.

- 다각화(Diversify): 헤지 펀드는 일반적으로 매우 다양한 투자 포트폴리오를 보유하고 있음에 따라 다양한 부문 및 자산 등급 및 지역에 걸쳐 분산을 통해 위험을 관리하고 있다. 이러한 부분들로 인해 잠재적 손실 보완과 함께 보다 안정적인 수익을 창출할 수 있는 것이다. 부를 위해 단일 회사에 올인하는 행위는 삼가야 할 것이다. 워런 버핏이 얘기했듯이 부자가 되려면 천천히 가는 수밖에 없다.

- 장기적으로 생각(Think Long-term): 많은 성공적인 펀드는 투자에 대한 장기적인 접근 방식을 취한다. 그들은 오랜 기간 동안 강력한 성장 잠재력이 있다고 믿는 회사에 투자하는 것이다. 개인투자자 역시 단기적인 시장 변동에 휘말리지 말고 투자의 장기적인 전망에 집중해야 할 것이다.

- 스스로 조사하라(Do your research): 헤지 펀드는 회사와 시장 동향 파악을 위해 분석가 팀을 고용하는 것으로 알려진다. 그렇더라도 그들을 맹목적으로 따르는 것은 무의미하고 위험할 것이다. 오랜 기간 투자를 진행하기 위해서는 해당 종목에 대한 확신과 깊은 이해가 필수적이다. 따라서 개인투자자는 어렵더라도 투자 결정을 내리기 전에 실사 및 해당 종목에 대한 보고서 및 시장 뉴스 확인, 투자 도구 및 리소스 사용 등으로 스스로 조사하는 것이 제일 중요하다. 특히나 분기별 또는 연별 해당 기업의 실적 발표와 주주총회 및 각종 이벤트 등은 투자를 진행하고 그 기업을 이해하는 데 있어 가장 중요한 최고의 정보가 아닌가 한다.

- 비용 이해(Understand the cost): 모든 투자와 관련된 비용을 이해하는 것은 필수적이다. 비용에는 중개 수수료, 거래 비용 및 펀드에 투자했을 시 해당 펀드의 모든 수수료가 포함된다. 서두에서도 밝혔듯 각종 수수료는 수익에 지대한 영향을 끼칠 수 있는 사항 중 하나다. Vanguard 그룹의 창시자이자 저비용 투자의 대가로도 알려진 잭 보글(Jack Bogle)은 아래와 같은 말을 했다고 알려진다.

"투자에서는 지불하지 않은 것을 얻습니다. 비용이 중요합니다."(In investing, you get what you don't pay for. Costs matter.")

6. 마치며

헤지 펀드는 막대한 자금력과 정보력을 바탕으로 시장의 잠재적인 기회와 추세를 먼저 일으킬 수 있는 큰 힘을 가지고 있다. 이들의 움직임으로부터 투자의 인사이트를 받을 수 있는 안내 등으로 사용할 수 있는 최적의 수단이 될 수도 있다.

하지만, 그러한 부분들은 투자의 지침이 아닌 연구의 출발점이 되어야 함을 항상 기억해야 할 것이다. 이들의 움직임과 함께 해당 종목의 재무 사항, 개인의 위험 허용 범위 및 투자하는 회사의 깊은 이해가 동반되어야만이 투자에서 필수적인 사항이라고 할 수 있다.

소위 말하는 '스마트 머니'도 전혀 똑똑하지 않다는 것을 알아야 할 것이다. 이들은 기관이자 회사이기도 하기에 실적에 대한 압박을 항상 받고 있다. 그러하기에 단기적인 관점에서도 상품을 매매할 수 있기에 절대적으로 모방하는 것은 삼가야 할 것이다.

서두에 알려진 바와 같이 부를 창출하기 위해서는 결국 인내와 장기 투자만이 답인 것이다. 궁극적으로 투자 세계에서 우리가 가져야 할 마음가짐은 거인의 발자취를 따르는 것도 중요하지만 결국 지식과 인내, 그리고 항상 호기심을 가지고 우리의 길을 개척하는 것이 더더욱 중요할 것으로 생각된다. 여기에 개개인 만의 철학을 바탕으로 규율까지 엄격하게 적용한다면 미래에는 원하는 수익률을 거두는 그러한 날이 오지 않나 생각된다. 오늘 포스팅한 부분도 그러한 여정에 큰 도움이 되었으면 하는 바람이다. 이상 오늘은 여기까지다. 모두들 성투하시길!!

(투자 전문가가 아니며 특정 주식의 매도 매수 추천도 아님을 밝힙니다. 투자에 대한 책임은 투자자 본인에게 있음을 다시 한번 상기시켜 드립니다)